Le Criptovalute

Fonte : https://www.consob.it/web/investor-education/criptovalute

Le criptovalute: che cosa sono e quali rischi si corrono

Le nuove tecnologie, favorite dai progressi della crittografia – ovvero dell’applicazione di metodi che servono per rendere un messaggio comprensibile/intelligibile solo a persone autorizzate a leggerlo – e dalle evoluzioni della rete internet, stanno determinando un cambiamento radicale nell’economia globale, con particolare riferimento al settore finanziario, sotto il profilo delle modalità di scambio di beni, servizi e ogni attività finanziaria.

Tra le più significative applicazioni della tecnologia digitale al settore finanziario spicca la nascita e la diffusione delle “criptovalute” (o “valute virtuali”), la più nota delle quali è il bitcoin.

Cos’è una criptovaluta

Cos’è una criptovaluta

Il termine si compone di due parole: cripto e valuta.  Si tratta quindi di valuta ‘nascosta’, nel senso che è visibile/utilizzabile solo conoscendo un determinato codice informatico (le c.d. ‘chiavi di accesso’ pubblica e privata, in linguaggio ancora più tecnico).

Si tratta quindi di valuta ‘nascosta’, nel senso che è visibile/utilizzabile solo conoscendo un determinato codice informatico (le c.d. ‘chiavi di accesso’ pubblica e privata, in linguaggio ancora più tecnico).

La criptovaluta non esiste in forma fisica (anche per questo viene definita ‘virtuale’), ma si genera e si scambia esclusivamente per via telematica. Non è pertanto possibile trovare in circolazione dei bitcoin in formato cartaceo o metallico.

Alcuni concetti tradizionalmente utilizzati per le monete a corso legale, come ad esempio quello di ‘portafoglio’, sono stati adattati anche al contesto delle monete virtuali, dove si parla di ‘portafoglio digitale/elettronico’ (o wallet digitale/elettronico o semplicemente e-wallet).

La criptovaluta, ove ci sia consenso tra i partecipanti alla relativa transazione, può essere scambiata in modalità peer-to-peer (ovvero tra due dispositivi direttamente, senza necessità di intermediari) per acquistare beni e servizi (come fosse moneta a corso legale a tutti gli effetti).

La criptovaluta, ove ci sia consenso tra i partecipanti alla relativa transazione, può essere scambiata in modalità peer-to-peer (ovvero tra due dispositivi direttamente, senza necessità di intermediari) per acquistare beni e servizi (come fosse moneta a corso legale a tutti gli effetti).

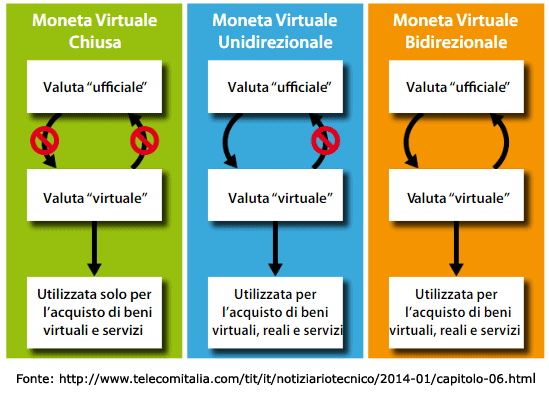

Un’altra classificazione in uso prevede la suddivisione tra moneta virtuale ‘chiusa’, ‘unidirezionale’ e ‘bidirezionale’. La differenza tra le tre fattispecie risiede nella possibilità o meno di poter scambiare la criptovaluta con moneta a corso legale (o valuta ‘ufficiale’ o ‘moneta fiat’, secondo altre comuni denominazioni) e nella tipologia di beni/servizi acquistabili. Il bitcoin, ad esempio, è una moneta virtuale biridezionale in quanto può essere facilmente convertita con le principali valute ufficiali e viceversa.

Nota bene

• le monete virtuali non hanno corso legale in quasi nessun angolo del pianeta e dunque l’accettazione come mezzo di pagamento è su base volontaria;

• le monete virtuali non sono regolate da enti centrali governativi, ma sono generalmente emesse e controllate dall’ente emittente secondo regole proprie, a cui i membri della comunità di riferimento accettano di aderire;

• ci sono Stati che hanno deciso di sperimentare, sotto il proprio controllo, l’utilizzo di moneta virtuale nei propri Paesi (es. l’Uruguay con l’e-peso) o ne hanno annunciato il loro utilizzo senza che però si abbiano maggiori informazioni al riguardo (es. il Venezuela con il Petro) o, ancora, che abbiano in cantiere iniziative al riguardo (es. Estonia e Svezia).

Sappiamo che alle monete a corso legale vengono solitamente riconosciute le funzioni di unità di conto, di mezzo di pagamento comunemente accettato e di deposito di valore (clicca sul link per maggiori approfondimenti). Può una criptovaluta assolvere alle stesse funzioni? L’elevata volatilità delle criptovalute non consente sicuramente il corretto svolgimento della funzione ‘unità di conto’: i prezzi delle principali criptovalute sono soggetti a fluttuazioni molto ampie, anche all’interno delle stesse giornate. Quindi è altamente inefficiente, per non dire impossibile, prezzare beni e servizi in unità di criptovalute. Per quanto riguarda la funzione di riserva di valore bisogna considerare che, per come sono state progettate, quanto più saranno utilizzate per il pagamento di beni e servizi, tanto più aumenteranno di valore. Questo perchè il numero di unità di criptovaluta che possono essere prodotte è limitato (la creazione di nuova criptovaluta è contenuta e si riduce nel tempo); ne consegue che più transazioni vengono regolate in criptovalute, maggiore sarà il loro valore. Infine, esse non sono una moneta merce, ovvero non hanno anche una funzione d’uso, come ad esempio l’oro. Potrebbero invece assolvere sempre di più, in un futuro prossimo, ad una funzione di scambio.

Le principali caratteristiche

Le principali caratteristiche

Le criptovalute hanno caratteristiche peculiari che le contraddistinguono. Di seguito sono riportati gli elementi costitutivi:

– un insieme di regole (detto “protocollo“), cioè un codice informatico che specifica il modo in cui i partecipanti possono effettuare le transazioni;

– una sorta di “libro mastro” (distributed ledger o blockchain) che conserva immodificabilmente la storia della transazioni;

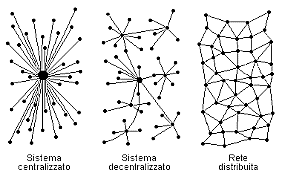

– una rete decentralizzata di partecipanti che aggiornano, conservano e consultano la distributed ledger delle transazioni, secondo le regole del protocollo.

Un distributed ledger o blockchain (quest’ultimo nome è in genere accomunato all’utilizzo del bitcoin e in italiano si traduce letteralmente in ‘catena di blocchi’) è un registro aperto e distribuito che può memorizzare le transazioni tra due parti in modo sicuro, verificabile e permanente. I partecipanti al sistema vengono definiti ‘nodi’ e sono connessi tra di loro in maniera distribuita.

Nella sostanza è una lista in continua crescita di record, chiamati block,  che sono collegati tra loro e resi sicuri mediante l’uso della crittografia. I dati in un blocco sono per loro natura immutabili (non possono essere retroattivamente alterati senza che vengano modificati tutti i blocchi successivi ad esso; per fare ciò, dati la natura del protocollo e lo schema di validazione, servirebbe il consenso della maggioranza della rete). La natura distribuita e il modello cooperativo rendono particolarmente sicuro e stabile il processo di validazione, pur dovendo ricorrere a tempi e costi non trascurabili, in gran parte riferibili al prezzo dell’energia elettrica necessaria per effettuare la validazione dei blocchi (questo nel caso della Blockchain del bitcoin) e alla capacità computazionale necessaria per risolvere complessi calcoli algoritmici (attività che viene comunemente definita come ‘mining’). L’autenticazione avviene tramite la collaborazione di massa ed è alimentata da interessi della comunità. La Blockchain è un registro pubblico delle transazioni Bitcoin in ordine cronologico. È utilizzata per memorizzare in modo permanente le transazioni Bitcoin e per prevenire il fenomeno del cosiddetto “double spending” (per evitare che possa spendere i bitcoin più di una volta nello stesso momento). Come già osservato, la Blockchain è un insieme di blocchi fra loro concatenati: ogni blocco è identificato da un codice, contiene le informazioni di una serie di transazione, e contiene il codice del blocco precedente, così che sia possibile ripercorrere la catena all’indietro, fino al blocco originale (una sorta di DNA delle transazioni Bitcoin). Tutti i nodi della rete memorizzano tutti i blocchi e quindi tutta la Blockchain.

che sono collegati tra loro e resi sicuri mediante l’uso della crittografia. I dati in un blocco sono per loro natura immutabili (non possono essere retroattivamente alterati senza che vengano modificati tutti i blocchi successivi ad esso; per fare ciò, dati la natura del protocollo e lo schema di validazione, servirebbe il consenso della maggioranza della rete). La natura distribuita e il modello cooperativo rendono particolarmente sicuro e stabile il processo di validazione, pur dovendo ricorrere a tempi e costi non trascurabili, in gran parte riferibili al prezzo dell’energia elettrica necessaria per effettuare la validazione dei blocchi (questo nel caso della Blockchain del bitcoin) e alla capacità computazionale necessaria per risolvere complessi calcoli algoritmici (attività che viene comunemente definita come ‘mining’). L’autenticazione avviene tramite la collaborazione di massa ed è alimentata da interessi della comunità. La Blockchain è un registro pubblico delle transazioni Bitcoin in ordine cronologico. È utilizzata per memorizzare in modo permanente le transazioni Bitcoin e per prevenire il fenomeno del cosiddetto “double spending” (per evitare che possa spendere i bitcoin più di una volta nello stesso momento). Come già osservato, la Blockchain è un insieme di blocchi fra loro concatenati: ogni blocco è identificato da un codice, contiene le informazioni di una serie di transazione, e contiene il codice del blocco precedente, così che sia possibile ripercorrere la catena all’indietro, fino al blocco originale (una sorta di DNA delle transazioni Bitcoin). Tutti i nodi della rete memorizzano tutti i blocchi e quindi tutta la Blockchain.

Chiunque può creare una valuta digitale; quindi in qualsiasi momento ci possono essere centinaia o persino migliaia di criptovalute in circolazione. Per creare/distribuire criptovalute si può ricorrere ad una cosiddetta “initial coin offering” (ICO). Le prime ICO furono proprio lanciate per raccogliere fondi per nuove criptovalute, mentre in seguito la finalità principale è diventata quella di finanziare direttamente delle idee imprenditoriali.

Con tale termine si identifica un meccanismo finalizzato alla raccolta di fondi necessari a finanziare un progetto imprenditoriale, in maniera simile alle “Initial Public Offering” (IPO) e all’equity crowdfunding. A differenza di questi ultimi, l’ICO implica l’emissione di c.d. coin o token digitali in luogo di strumenti finanziari tradizionali (es. azioni). I token vengono offerti agli investitori che li acquistano contro cash (USD, EUR…) oppure, più spesso, criptovalute (principalmente Bitcoin e Ether). La creazione, l’emissione ed il trasferimento di token avviene per mezzo della tecnologia “distributed ledger” (DLT).

Il “ciclo di vita” di una ICO – nella forma più ricorrente riscontrata sul mercato – riproduce, con alcune spiccate peculiarità, le fasi del processo di finanziamento diretto di una realtà imprenditoriale innovativa di piccole dimensioni e (usualmente) in fase di lancio alla ricerca di investitori: creazione di un progetto ‘innovativo’ da sviluppare e finanziare; redazione e pubblicazione (sul web) di un documento informativo non standardizzato relativo a emittente, progetto e coin/token (“white paper”); utilizzo della blockchain per le fasi di coinvolgimento degli investitori (su mercato primario e, ove previsto, secondario).

La mancanza di un quadro regolamentare specifico per tali operazioni (in particolare l’incertezza circa l’applicabilità, almeno per analogia, delle varie discipline in essere, quali ad es. quelle delle securities, dell’offerta al pubblico e dei servizi di investimento) ha favorito una proliferazione massiccia delle ICOs a livello mondiale nel 2017 (per un valore complessivo di circa 5,68 mld. di USD; fonte Coindesk), che è andata di pari passo all’incremento del valore delle principali criptovalute (Bitcoin +1.318% e Ether +9.162% vs. USD nel 2017).

I profili di attenzione per le autorità di supervisione dei mercati finanziari sollevati dalle ICOs sono molteplici, così come sono numerosi e differenti gli approcci finora seguiti per fornire una prima risposta ‘regolamentare’ al fenomeno.

Una volta emesse, le valute virtuali possono essere acquistate o vendute su una piattaforma di scambio (c.d. exchange platform) utilizzando denaro a corso legale (per esempio, EUR, USD, ecc.). Le piattaforme di scambio su cui si acquistano e vendono valute digitali non sono attualmente regolamentate, quindi non è prevista una tutela legale specifica in caso di contenzioso o fallimento.

I benefici nel punto di vista dei promotori

I benefici nel punto di vista dei promotori

Le criptovalute si sottrarrebbero all’azione degli incentivi, potenzialmente controproducenti, tradizionalmente legati alle banche e ai governi sovrani.

Le criptovalute offrirebbero molti potenziali vantaggi, tra cui una maggiore velocità ed efficienza nei pagamenti e nelle rimesse estere, promuovendo altresì l’inclusione finanziaria.

I rischi secondo le Autorità europee di vigilanza

I rischi secondo le Autorità europee di vigilanza

La natura relativamente anonima delle valute digitali li ha resi molto attraenti per i criminali, che potrebbero utilizzarli per riciclaggio di denaro sporco e altre attività illegali.

Secondo le ricostruzioni delle autorità di settore, le criptovalute possono comportare rischi notevoli anche con riguardo alle truffe. Pongono quindi numerosi interrogativi in termini di protezione dei consumatori/investitori.

I rischi per la gestione della politica monetaria sembrano, invece, del tutto improbabili, considerata la loro attuale esigua diffusione.

Quanto ai rischi per la stabilità finanziaria, solo una ben più ampia utilizzazione delle criptovalute potrebbe determinarne l’insorgenza.

I rischi legali per il consumatore

I rischi legali per il consumatore

L’assenza di un quadro giuridico preciso determina l’impossibilità di attuare un’efficace tutela legale e/o contrattuale degli interessi degli utenti, che possono, pertanto, trovarsi esposti a dover subire ingenti perdite economiche, ad esempio in caso di condotte fraudolente, fallimento o cessazione di attività delle piattaforme on-line di scambio presso cui vengono custoditi i portafogli digitali personali (i cosiddetti e-wallets).

In un contesto di assenza di obblighi informativi e di regole di trasparenza, le piattaforme di scambio sono altresì esposte a elevati rischi operativi e di sicurezza: esse, infatti, a differenza degli intermediari autorizzati, non sono tenute ad alcuna garanzia di qualità del servizio, né devono rispettare requisiti patrimoniali o procedure di controllo interno e gestione dei rischi, con conseguente elevata probabilità di frodi ed esposizione al cybercrime.

Sussistono, inoltre, rischi di controparte, di mercato, di liquidità e di esecuzione. Priva di ogni garanzia è d’altronde la futura possibilità di un’immediata conversione dei bitcoin e delle altre criptovalute in moneta ufficiale a prezzi di mercato.

Approfondimento

Non è un caso, quindi, che la finanza e il settore bancario guardino con diffidenza e riluttanza alle criptovalute, temendo che siffatte evoluzioni, determinando, in particolare, la possibilità di trasmettere valore senza l’intervento degli intermediari, possano finire per spiazzare il business normalmente svolto dall’industria.

Guardato, tuttavia, come fase primordiale di un più ampio processo di sperimentazione tecnologica e finanziaria, le criptovalute e, più in generale, la distributed ledger technology potrebbero utilmente porre le basi per dar vita a soluzioni capaci di rendere più efficiente o, secondo i più ottimisti, di trasformare radicalmente l’attuale sistema economico.

Lo sviluppo di risposte regolatorie efficaci in merito alle criptovalute è ancora in una fase iniziale: si tratta di un ambito difficile da disciplinare, rientrando nella competenza di differenti soggetti pubblici a livello nazionale e operando, al contempo, su scala globale. Molti sistemi di scambio sono del tutto opachi e operano al di fuori del sistema finanziario convenzionale, ciò che rende difficile monitorarne l’operatività.

I regolatori hanno iniziato ad affrontare tali sfide e le risposte fornite al fenomeno sono state molteplici, con una varietà di approcci tra i differenti Paesi. Taluni hanno valutato la possibilità di includere le valute virtuali nel novero di fattispecie già appropriatamente regolate, altri hanno diramato apposite avvertenze ai consumatori o hanno assoggettato a un regime autorizzatorio lo svolgimento di talune delle attività proprie del sistema, altri ancora hanno proibito alle istituzioni finanziarie di negoziare valute virtuali o ne hanno addirittura vietato l’uso, perseguendo penalmente i trasgressori. Si tratta di risposte di policy ancora embrionali rispetto alle sfide poste dalle valute virtuali ed è altamente probabile che, nel prossimo futuro, interverranno ulteriori sviluppi.

Sembra, al riguardo, auspicabile che le autorità calibrino i contenuti delle future regolazioni in modo da affrontare adeguatamente i rischi, senza, tuttavia, soffocare oltremodo l’innovazione. Gli organismi internazionali stanno giocando un ruolo importante nell’identificazione e nella valutazione dei rischi posti dalle valute virtuali e potrebbero senz’altro contribuire a facilitare il processo di sviluppo e di affinamento delle politiche regolatorie a livello nazionale.

A mano a mano che si acquisirà una certa esperienza in ordine al loro funzionamento, la diffusione di standard internazionali e best practice potrà fornire utili indicazioni sulle misure regolatorie più appropriate da implementare nei diversi campi, promuovendo l’armonizzazione e prevenendo il rischio di strategie di arbitraggio. Tali standard potrebbero comprendere accordi di cooperazione internazionale in settori quali lo scambio di informazioni e lo svolgimento di indagini nel perseguimento dei reati transfrontalieri.